Risikomanagement in der Kapitalanlage geht einher mit einer langfristigen Orientierung. Wer seinen Anlagehorizont kurzfristig (1-3) Jahre wählt, der riskiert auch mehr. Insbesondere die Stabilität seines Portfolios.

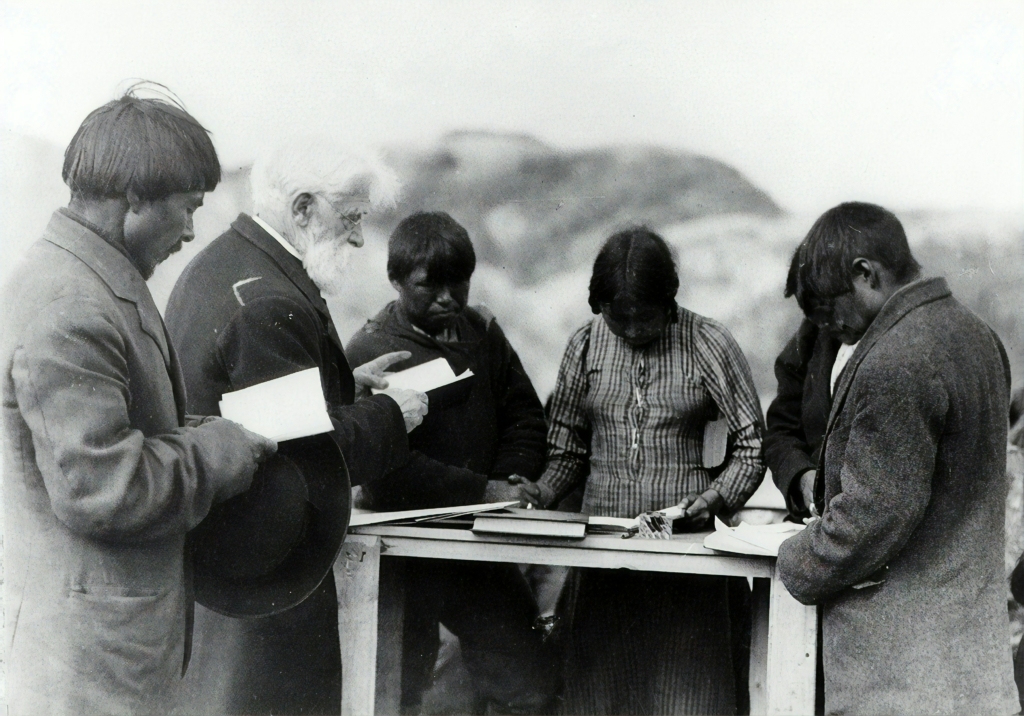

Ein großes Problem oder „Stabilitätsproblem“ bei dem Faktor Risikomanagement und langfristiger Orientierung ist der Mensch selbst.

In unserer schnelllebigen Zeit mit Facebook, Amazon, Kryptowährungen und ständiger Informationsflut verlieren Menschen schnell an Geduld. Dabei ist gerade das eine Eigenschaft, die bei der Verfolgung von Anlagezielen und Kontinuität in der Vermögensanlage notwendig ist. Der Mensch neigt dazu fortwährend Vergleiche anzustellen. Er vergleicht Preise von Produkten, vergleicht Investmentfonds mit einem Index und erwartet von Fondsmanagern, dass diese einen Index schlagen. Und das nicht nur über einen längeren Zeitraum. Die Betrachtungs- und Vergleichszeiträume werden immer kürzer. Dabei beweisen Statistiken, dass nur rd. 15 % Prozent der Fondsmanager dieses Ziel auf Jahresbasis schaffen.

Aber Was passiert in der Realität mit rasender Geschwindigkeit?

In den Medien werden ständig kürzere Zeiträume, also auch unterjährige, als Messinstrument herangezogen. Somit steigt auch ständig der Druck auf die Fondsmanager etwas tun zu müssen. Während an der New Yorker Börse in den 60er Jahren eine Haltedauer von Aktien noch bis zu 8 Jahre betrug, waren es laut Business Insider zuletzt durchschnittlich 5 Tage.

Sind dann noch die Interessen der Anleger gewahrt, wenn sowohl beim Anleger wie auch bei handelnden Personen immer mehr die kurzfristigen Meldungen in den Vordergrund rücken und langfristige Ziele (Kaufen und unter das Kopfkissen legen – „Buy and Hold Strategien“) zunehmend aus dem Fokus rücken?

Zu dieser Entwicklung tragen auch die neuen und „on Vogue Instrumente“ , die ETF´s mit Ihrem Hochfrequenzhandel bei. Profitieren Anleger von dieser Umschlaggeschwindigkeit? Was ist insbesondere mit den Anlegern, die so Ihre Altersvorsorge betreiben und eine Vielzahl von ETF´s Inhalt von Versicherungsmänteln sind. Hierzu gibt es auch Untersuchungen vom Institut für Vermögensaufbau AG in München, welche die Gesamtkosten (nicht TER) zum Inhalt haben. Das Ergebnis der Total Cost of Ownership (TCO) fällt anders aus, als man den Kunden mit dem TER weiß machen möchte. Und ist gesetzlich vorgeschrieben in den Verbraucherinformationen. Aber eben nur ein Teil der Wahrheit. Dann werden auch die Performancevergleiche mit einem Index relativiert. Im Ergebnis kann dann der nach TER preisgünstigste ETF im Ergebnis nach Kosten der schlechteste werden bzw. im Performancevergleich mit einem Index deutlich nach hinten rutschen.

Wissenschaftlicher Ansatz bevorzugt

Ich bevorzuge in der Zusammenstellung einen wissenschaftlichen und langfristigen Ansatz, was einem Risikomanagement und den langfristigen Bedürfnissen von Anlegern entgegenkommt. Die Basis ist immer eine funktionierende Streuung. Rendite oder Schwankungen lassen sich durch eine sinnvolle Allokation von Aktien und Anleihen unterschiedlich gestalten. Aber immer mit dem Fokus auf das Risikomanagement.

Eine Steuerung der Rendite und des Risikos lässt sich zum Beispiel einer Aktienquote darstellen. Während im MSCI World Index amerikanische Werte mit über 50% den Index bestimmen und derzeit vielleicht langweilig erscheinen, so kann man bei einer angenommenen Aktienquote von 50% den Anteil der Growth oder Core-Aktien geringer gestalten und dafür den Anteil Emerging Markets und Small Caps systematisch anders gestalten, ohne die Aktienquote an sich zu verändern und die weltweite Streuung zu vernachlässigen. Gleiches gilt für den beispielhaften 50 prozentigen Anleihenanteil. Hier kann man die die durchschnittliche Restlaufzeit von Anleihen anders gewichten. Also die Duration (durchschnittliche Restlaufzeit) verändern. Wenn man glaubt, dass sich Zinsen nach oben entwickeln, dann vielleicht den Anteil der kurzen Laufzeiten von Anleihen erhöhen, damit ein Portfolio sich schneller einem ändernden Zinsmarkt anpassen kann. Dies stellt keine generelle Handlungsempfehlung dar, aber soll aufzeigen, dass man Risikomanagement durchaus auch bei langfristiger Orientierung betreiben kann, ohne eine weltweite Diversifizierung verlassen zu müssen und kostenintensiv zu werden.

Fazit

Der Mensch muss sich mal entschleunigen und seinen Vermögensaufbau strategisch mit einer langfristigen Strategie versehen. Dabei muss man nicht alles glauben, was einem Produktsteckbriefe erzählen oder permanente Vergleichen folgen. Es kommt immer darauf an, wer welche Ziele verfolgt und wessen Interessen ein Fondsmanager vertritt.

0 Kommentare