Viele Anleger verfolgen beim Portfolioaufbau einen globalen Ansatz, um ihre Investmentziele zu erreichen. Mit den möglichen Vorteilen eines breiteren Spektrums an Investmentmöglichkeiten geht ein Währungsrisiko ausländischer Währungen einher. Währungsrenditen können schwanken und dadurch Gewinner und Verlierer hervorbringen. Obwohl es kaum Belege dafür gibt, dass Währungsschwankungen vorhersehbar sind, möchten Investoren dennoch wissen, ob sie ihr Währungsrisiko absichern sollen.

Z

u diesem Zweck ist es hilfreich zu prüfen, inwiefern Währungsrisiken mit den Anlagezielen eines Anlegers vereinbar sind. Einige Anleger möchten Wechselkursrisiken beispielsweise aufgrund der Volatilität von Währungsrenditen absichern. Bei internationalen Aktien reduziert die Wechselkursabsicherung jedoch nicht zwangsläufig die Volatilität des Portfolios, da Aktien generell volatiler als Währungen sind. Für festverzinsliche Wertpapiere hingegen ist die Währungsabsicherung ein effektives Mittel zur Verminderung der Volatilität eines Portfolios.

Dieser Beitrag befasst sich mit den Auswirkungen von Währungsschwankungen auf globale Aktien- und Anleihenportfolios aus Sicht eines Anlegers in der Eurozone und erörtert die grundlegenden Fragen der Wechselkursabsicherung.

Währungsrendite

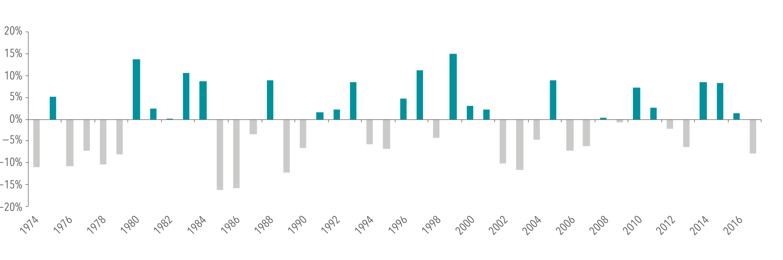

Für einen Anleger im Euroraum mit nicht gegen Wechselkursschwankungen abgesicherten internationalen Investments wirkt sich die Währungsschwankung bei einem Anstieg des Euro negativ, bei einer Abwertung des Euro hingegen positiv auf die Rendite aus. Abbildung 1 zeigt die Rendite für einen Währungskorb aus Währungen der entwickelten Märkte aus Sicht eines Investors innerhalb der Eurozone.

Abb.1 – Die Währungsrenditen wurden für einen Währungskorb aus Währungen der Industriestaaten für den Stichprobenzeitraum von Januar 1974 bis Juli 2017 berechnet. Im Korb enthaltene Länder: Australien, Belgien, Dänemark, Deutschland, Finnland, Frankreich, Hongkong, Irland, Italien, Japan, Kanada, die Niederlande, Neuseeland, Norwegen, Österreich, Portugal, Schweden, die Schweiz, Singapur, Spanien, die USA sowie das Vereinigte Königreich. Jede Währung ist nach der Marktkapitalisierung des jeweiligen Landes gewichtet. Die Angaben zur Marktkapitalisierung sind dem MSCI World Index entnommen. MSCI Daten © MSCI 2017, alle Rechte vorbehalten. Es kann nicht direkt in Indizes investiert werden. Ihre Wertentwicklung enthält daher nicht die mit der Verwaltung eines tatsächlichen Portfolios verbundenen Kosten.

Im Jahr 2017 war der Euro im Zeitraum bis zum 31. Juli gegenüber einem Währungskorb aus Währungen der Industriestaaten um nahezu 8% gestiegen. Beispielsweise legte der Euro um 9% gegenüber dem US-Dollar und um 7% gegenüber dem Schweizer Franken zu. Aus historischer Sicht ist die jüngste Entwicklung des Euro nichts Außergewöhnliches. Zwischen 1974 und 2017 lag der absolute Betrag der Währungsrenditen relativ zu einem Währungskorb aus Währungen der Industriestaaten in über 40% der Jahre bei mehr als 8%.

Die Währungsrenditen schwankten in ungefähr gleichbleibender Frequenz zwischen dem positiven und negativen Bereich und waren in etwa der Hälfte aller untersuchten Jahre positiv (22 von 48 Jahren). In diesen Jahren hätte die Währungsabsicherung die Renditen eines Anlegers der Eurozone verringert. Zudem waren die Währungsrenditen über diesen Zeitraum statistisch nicht von Null verschieden. Für Anleger bedeutet dies, dass Währungsrenditen zwar über einen kürzeren Zeitraum schwanken können, aber längerfristig nicht zu Unterschieden in erwarteten Renditen führen.

REDUZIERT WECHSELKURSABSICHERUNG DIE VOLATILITÄT?

Aktien

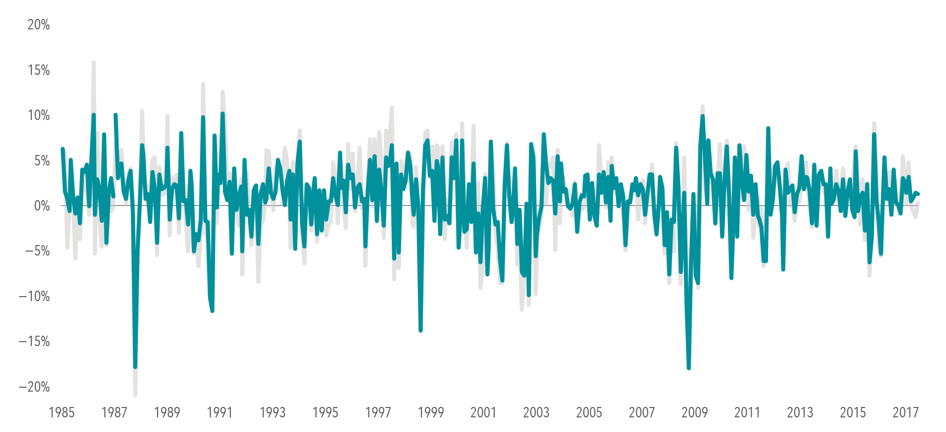

Oft möchten Anleger ihr Währungsrisiko absichern, um so die Volatilität der Renditen zu verringern. Für einen Anleger mit einem internationalen Aktienportfolio kann die Wechselkursabsicherung die Volatilität der Rendite meist nicht erheblich verringern, wie Abbildung 2 zeigt. Aktien sind in der Regel volatiler als Währungen. Die Volatilität eines nicht gegen Wechselkursschwankungen abgesicherten internationalen Aktienportfolios wird daher üblicherweise von der Volatilität der zugrundeliegenden Aktien dominiert, nicht von Währungsschwankungen.

Anleihen

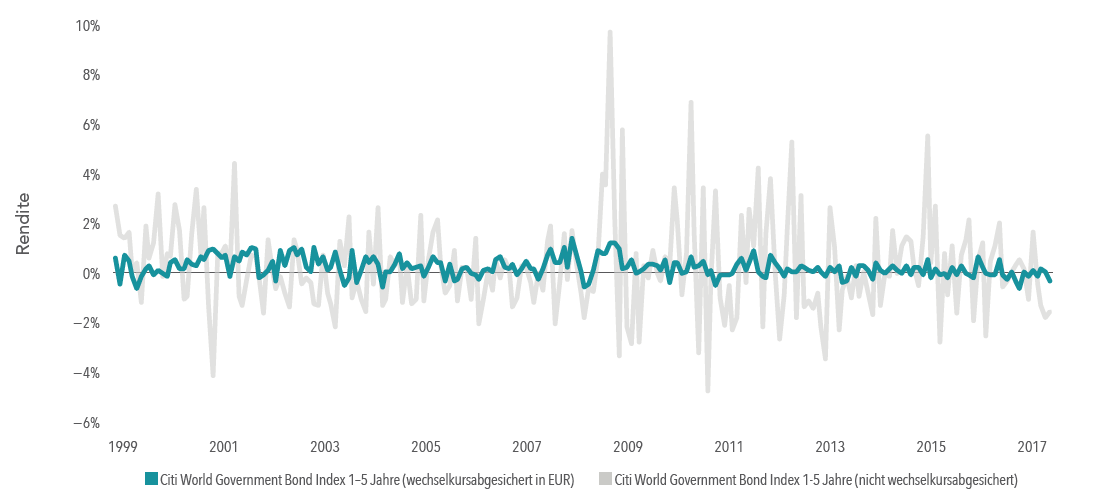

Für internationale festverzinsliche Wertpapiere hingegen ist die Wechselkursabsicherung ein effektives Mittel zur Verminderung der Volatilität eines Portfolios. Währungsrenditen sind volatiler als die Renditen festverzinslicher Wertpapiere hoher Bonität. Ohne eine Absicherung gegen Währungsschwankungen dominiert die Volatilität der Währungen daher die Volatilität eines Portfolios festverzinslicher Wertpapiere. Wie aus Abbildung 3 hervorgeht, ist die Volatilität des abgesicherten Index (1,34 %) wesentlich geringer als diejenige des nicht abgesicherten Index (6,52 %) bei vergleichbaren annualisierten Renditen (2,93% vs. 2,97 %).

Abb. 2 – Internationale Aktienrenditen werden für ein Portfolio berechnet, welches die folgenden MSCI Länderindizes nach ihrer Marktkapitalisierung gewichtet: Australien, Dänemark, Deutschland, Japan, Kanada, Neuseeland, Norwegen, Schweden, Schweiz, Singapur, USA und das Vereinigte Königreich. Wechselkursabgesicherte Renditen werden anhand des Ein-Monats-Terminkontrakts berechnet. Die Angaben zu Währungs- und Aktienindizes stammen von MSCI. Der Stichprobenzeitraum ist von Januar 1985 bis Juni 2017. Es kann nicht direkt in Indizes investiert werden. Die Wertentwicklung enthält daher nicht die mit der Verwaltung eines tatsächlichen Portfolios verbundenen Kosten.

Abb. 3 – Nicht wechselkursabgesicherte Anleiherenditen werden anhand des Citi World Government Bond Index 1-5 Jahre (nicht wechselkursabgesichert) gemessen. Wechselkursabgesicherte Anleiherenditen werden anhand des Citi World Government Bond Index 1-5 Jahre (wechselkursabgesichert in EUR) gemessen. Der Stichprobenzeitraum ist von Januar 1999 bis Juni 2017. Citi Bond Indices © 2017 by Citigroup. Man kann nicht direkt in Indizes investieren. Ihre Wertentwicklung enthält daher nicht die mit der Verwaltung eines tatsächlichen Portfolios verbundenen Kosten.

FAZIT FÜR ANLEGER

Bei Anlegern mit internationalen Portfolios richtet sich die Rendite nach der Wertentwicklung der Anlage aus dem Ausland und der Währungsrendite. Daher ist es sinnvoll zu wissen, ob Währungsrenditen einen Einfluss auf die erwarteten Renditen haben. Wissenschaftliche Studien zeigen, dass bei Investoren mit einer beständigen Portfolioausrichtung Währungen voraussichtlich keinen Einfluss auf die Renditen haben. Sollte sich ein Anleger mit einem internationalen Portfolio vor Währungsschwankungen absichern? Die Antwort hängt von den Zielen des Investors und dem zugrundeliegenden Vermögenswert ab. Bei internationalen Aktien zeigen unsere Forschungsergebnisse, dass die Wechselkursabsicherung die Volatilität des Portfolios nicht erheblich verringert. Bei Anlegern mit festverzinslichen Investment-Grade- Anleihen kann die Kursabsicherung hingegen wirksam zur Verringerung der Volatilität der Renditen beitragen

GLOSSARY

Absoluter Wert: Der Wert als Zahl ohne Währungszeichen.

Wechselkursabsicherung: Etablierung einer Position, die das Risiko, welches mit einer bestehenden Währungsposition einhergeht, mildert oder reduziert.

Terminkontrakt: Eine Vereinbarung zum Kauf oder Verkauf einer Anlage zu einem bestimmten Preis in der Zukunft.

Marktkapitalisierung: Der gesamte Marktwert der umlaufenden Aktien eines Unternehmens, berechnet als Preis multipliziert mit der Anzahl der umlaufenden Aktien.

Standardabweichung: Eine Messgröße für die Variation bzw. Verteilung der Werte in einem Datensatz. Standardabweichungen werden oft zur Quantifizierung der Volatilität der historischen Renditen eines Wertpapiers oder Portfolios verwendet.

Volatilität: Eine statistische Messgröße für die Verteilung bzw. Varianz der Renditen eines bestimmten Wertpapiers oder Portfolios. Die Volatilität wird oft mithilfe der Standardabweichung gemessen.

0 Kommentare